SCPI d’entreprise : de nouvelles lectures pour un nouveau contexte (2/2)

Après avoir introduit les « vieilles » SCPI dans l’article précédent, nous abordons maintenant les SCPI thématiques ainsi que les « jeunes » SCPI.

Cliquez ici pour retrouver la première partie de l’article.

Les SCPI thématiques (bureau, commerce… ) ou spécialisées (santé… )

On distingue les SCPI selon la nature de leur patrimoine immobilier : lorsqu’un type d’actif pèse au moins 70% du patrimoine de la SCPI, il lui donne son nom ! La catégorie de loin la plus importante, tant en nombre de SCPI que par la capitalisation, est celle des SCPI de bureaux ; la catégorie des SCPI spécialisées – qui regroupe les SCPI investies principalement sur un secteur particulier (logistique, santé, EHPAD, murs d’Hôtels, résidences étudiantes, etc.) – est relativement récente.

Le critère d’analyse du taux de rotation, y compris en cette période de COVID, peut-il nous donner des informations intéressantes ?

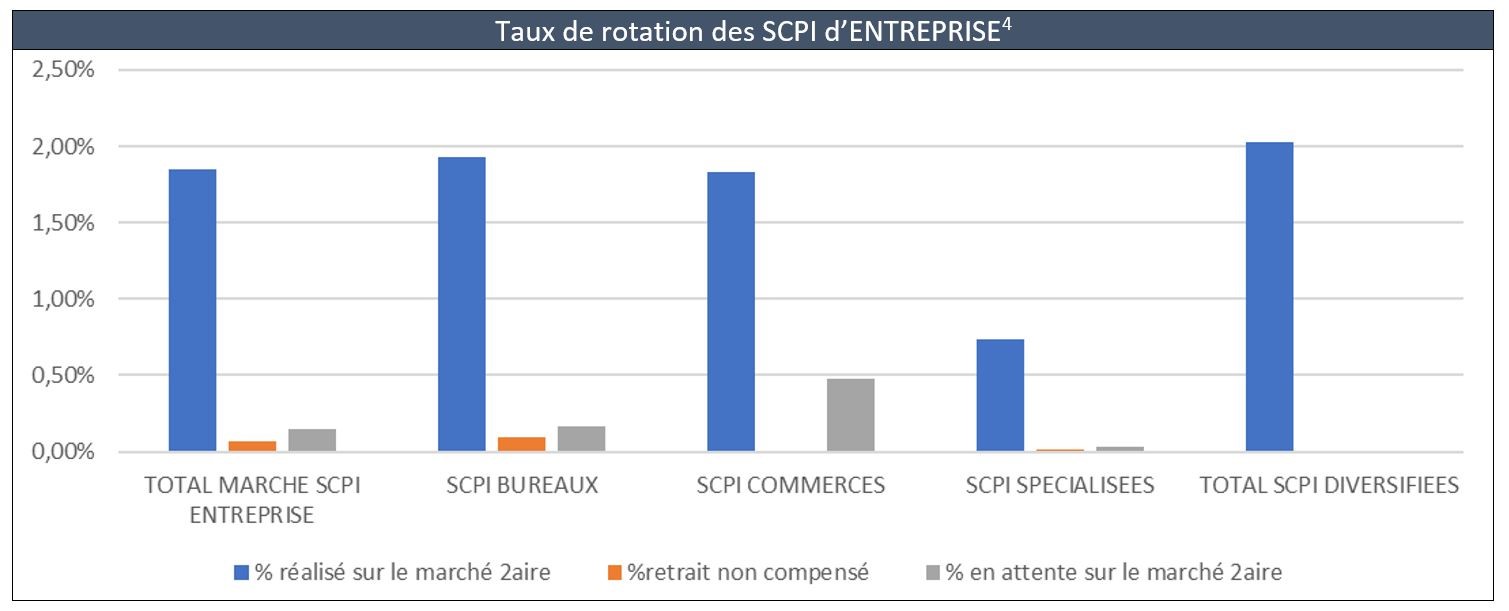

Alors que d’aucuns ont pu parier sur la peur des investisseurs et leur volonté d’arbitrage, on constate que le taux de rotation est relativement faible pour ce placement dans ce contexte. En moyenne, pour le marché global des SCPI d’immobilier d’entreprise, le pourcentage réalisé sur le marché secondaire est de 1.85% ; le pourcentage de retrait non compensé (« part rachetée par la SGP ») est de 0.07% et le pourcentage de parts en attente sur le marché secondaire est de 0.15%.

À noter que ce taux de rotation, proche de 2%, équivaut à une durée de conservation d’environ 50 ans ! Il ne s’agit donc pas encore du taux de rotation d’un marché mature. En effet, mis en perspective, c’est encore un jeune placement ! On peut s’attendre à une augmentation de ce taux de rotation à environ 3% (soit environ 30 ans de détention) dans les prochaines années.

On constate que les SCPI spécialisées affichent un taux de rotation encore plus faible que cette moyenne Marché, lié notamment au fait que ce sont les SCPI les plus jeunes dont la stratégie de réflexion d’investissement de départ est encore « fraîche », donc a priori encore majoritairement en adéquation avec les évolutions Marché.

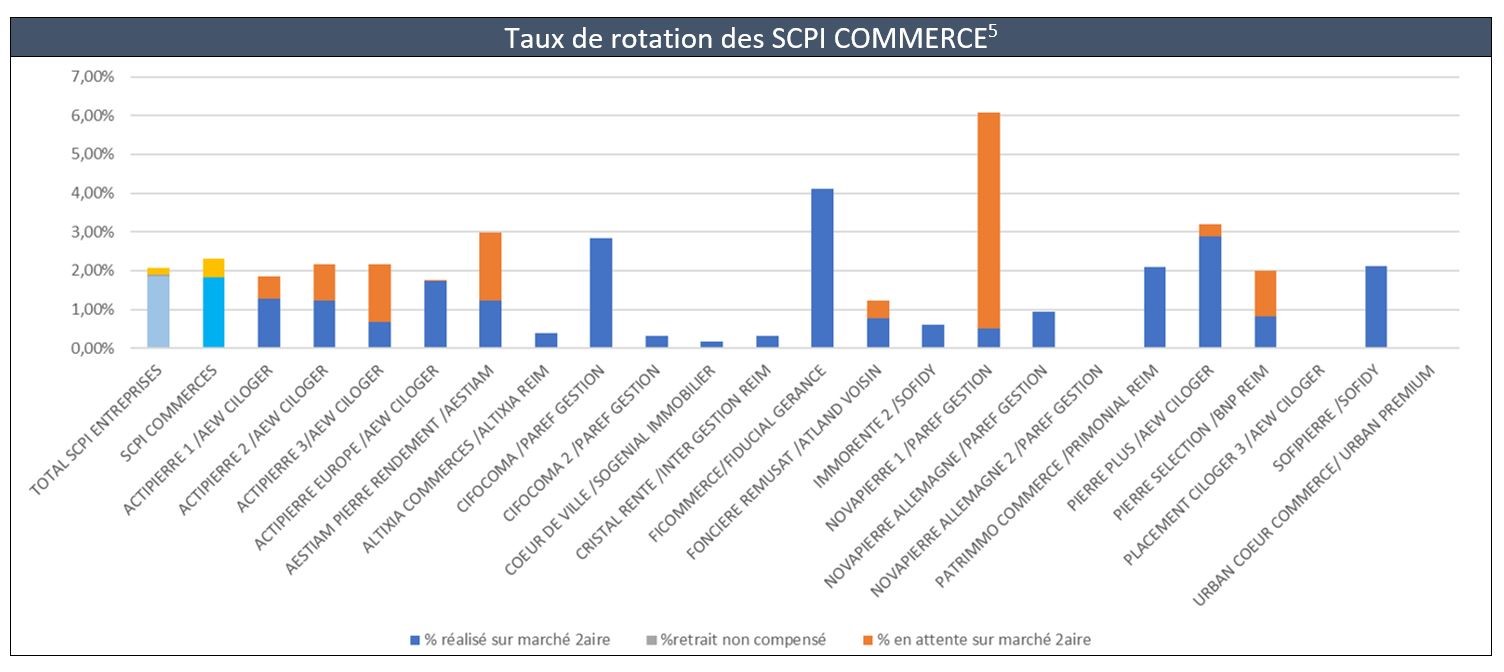

Si on choisit (pour une meilleure lisibilité du graphique / nombre de SCPI dans cette catégorie) de regarder le détail des SCPI commerce, on constate que certaines ont un taux de rotation bien au-dessus de la moyenne de cette catégorie et de la moyenne Marché des SCPI d’entreprise. Mais attention, en conclure que cette SCPI a été jugée avoir fait de « mauvais choix » et être lâchée par ses investisseurs serait trop rapide.

Il faudra aller consulter en détails le rapport annuel d’activité et le bulletin semestriel (ou trimestriel si la SGP l’a maintenu) afin de vérifier – par exemple– si cette masse de parts sur le marché secondaire est due à la sortie d’un institutionnel (et non pas de moult investisseurs particuliers, ce qui ne veut pas dire la même chose) ? si cela a eu lieu en décembre (et donc peu de temps avant la clôture au 31/12) ou plus en amont dans l’année ? …

Ces SCPI thématiques ou spécialisées vont permettre de prendre des positions plus ou moins marquées sur tel ou tel marché ciblé.

Les « jeunes » SCPI

Les « jeunes » SCPI ont, par essence, peu de recul comptable. Elles attirent donc notre attention sur d’autres items (tout aussi intéressants pour les autres SCPI également) : nous nous attachons à analyser l’équipe de gestion , la SGP elle-même. Nous étudions les promesses faites sur la thématique, la stratégie, etc. En réalité, il s’agit des premières étapes de notre gouvernance produits – l’un des changements importants introduits par MIF 2 en matière de protection des investisseurs et par l’entrée en vigueur de la directive sur la distribution en assurance (DDA) – qui permet la détermination d’un marché cible de clients et l’adéquation aux investisseurs.

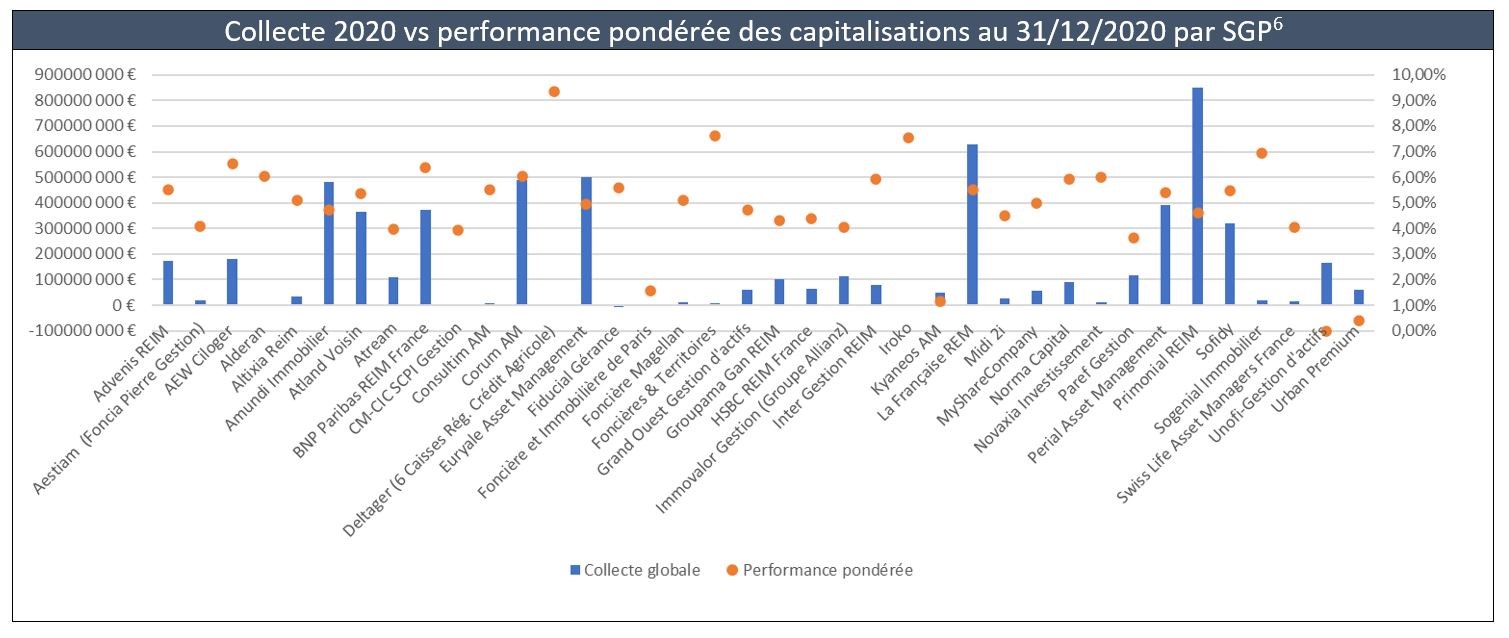

On le constate à la lecture du graphique ci-dessus : le Conseil que nous sommes est loin de ne sélectionner une SCPI que pour sa rentabilité ! L’idée ici est de faire ressortir le lien entre la collecte et la performance (pondérée des différentes capitalisations de toutes les SCPI détenues au 31/12/2020 par une SGP donnée). Le constat est limpide : le seul chant des sirènes des promesses de rentabilité ne suffit pas à infléchir notre choix de conseil. Il y a un aspect affectio societatis évident : nous conseillons des SCPI pour leur back office, pour leur équipe de gestion, pour leur potentiel. Tout comme les autres critères, nous devons veiller à les réévaluer régulièrement.

Ces « jeunes » SCPI peuvent intégrer des stratégies modernes sur un marché en évolution, avec notamment des critères plus « en vogue ».

Vous l’aurez compris, l’idée ici n’était pas de balayer l’intégralité des critères d’analyse dont nous disposons pour sélectionner telle ou telle SCPI mais de vous apporter un éclairage différent sur certains de ces éléments. Et comme surprises il y aura, et qu’elles ne viennent jamais d’où on les attend, une solution serait-elle la diversification ? Et, comme vous le savez, le « collectif » permet cette diversification.

[4] Réalisé d’après Marchés des parts et performances en 2020 ; IEIF

[5] Réalisé d’après Marchés des parts et performances en 2020 ; IEIF

[6] Réalisé d’après Marchés des parts et performances en 2020 ; IEIF

Par Céline Mahinc

Ouvrages de Céline Mahinc aux éditions Arnaud Franel :

Vademecum de l’immobilier 2021

ID Reflex’ Immobilier

ID Reflex’ Location en meublé LMP-LMNP

Un commentaire